Thuế Giá trị gia tăng (GTGT) là loại thuế đánh vào tiêu dùng, có độ phủ mạnh nhất nên thường xuất hiện trong những chính sách về kinh tế. Ngày 28/12/2023 vừa qua, Chính Phủ đã ban hành Nghị định chính thức về việc giảm thuế GTGT cho 6 tháng đầu năm 2024, việc giảm thuế đã được thực hiện từ năm 2022 và nhận thấy có nhiều tác động tích cực đối với nền kinh tế, vì vậy Chính Phủ cho phép tiếp tục thực hiện ở năm 2024 nhằm khôi phục nền kinh tế sau những sang chấn do dịch bệnh để lại. Tới thời điểm hiện tại, cơ quan cấp trên nhận thấy cần tối ưu hóa nguồn thu thuế để tạo động lực phát triển kinh tế - xã hội, do đó cần thiết phải tháo gỡ bất cập trong hệ thống pháp luật thuế GTGT và bảo đảm tính thống nhất, đồng bộ với các pháp luật liên quan. Những quan điểm này được cụ thể hóa trong Dự thảo Luật thuế GTGT sửa đổi. Cùng Sài Nam tìm hiểu ngay sau đây!

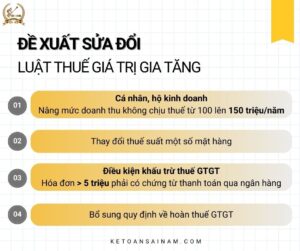

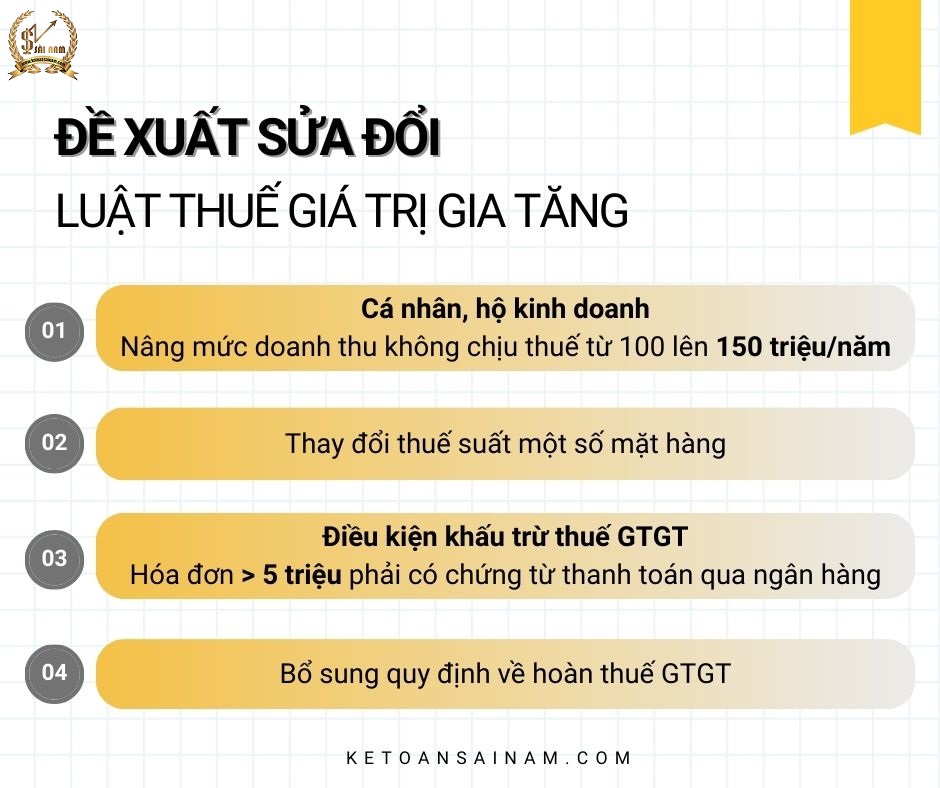

Nâng mức doanh thu không chịu thuế GTGT của hộ, cá nhân kinh doanh

Hộ, cá nhân kinh doanh có doanh thu từ hoạt động bán hàng hóa, cung ứng dịch vụ sẽ không phải chịu thuế GTGT nếu doanh thu dưới ngưỡng quy định.Theo quy định hiện hành, nếu doanh thu của hộ, cá nhân kinh doanh trong năm từ 100 triệu đồng trở xuống thì không phải chịu thuế GTGT.

Nguyên tắc tính thuế GTGT của hộ, cá nhân kinh doanh khi so sánh giữa quy định hiện hành và dự thảo sửa đổi luật như sau:

| Quy định hiện hành | Dự thảo Luật thuế GTGT |

| Doanh thu từ 100 triệu đồng/năm trở xuống thì không phải nộp thuế GTGT.(theo quy định tại Điều 10 Nghị định 40/2021/NĐ-CP) | Doanh thu từ 150 triệu đồng/năm trở xuống thì không phải nộp thuế GTGT. |

Thay đổi thuế suất thuế GTGT một số loại hàng hóa, dịch vụ

Hàng hóa, dịch vụ bán ra sẽ chia thành 2 nhóm đối tượng chịu thuế và không chịu thuế. Về mặt hàng chịu thuế, có 3 mức thuế suất thuế GTGT: 0%, 5% và 10% (hiện đang còn còn 8% theo Nghị định 94/2024/NĐ-CP).

Tuy nhiên để phù hợp với tình hình kinh tế hiện tại và để đáp ứng nhu cầu nâng cao hiệu quả thu Ngân sách, Bộ tài chính đang lấy ý kiến cho việc thay đổi thuế suất của một số loại hàng hóa, dịch vụ như sau:

| STT | Loại hàng hóa, dịch vụ |

| Bỏ các hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT | |

| 1 | Lưu ký chứng khoán |

| 2 | Dịch vụ tổ chức thị trường của sở giao dịch chứng khoán hoặc trung tâm giao dịch chứng khoán |

| 3 | Dịch vụ bưu chính, viễn thông công ích và Internet phổ cập theo chương trình của Chính phủ |

| 4 | Dịch vụ duy trì vườn thú, vườn hoa, công viên, cây xanh đường phố, chiếu sáng công cộng. |

| Chuyển từ “Không chịu thuế” sang chịu thuế suất 5% | |

| 1 | Phân bón |

| 2 | Tàu khai thác thủy sản tại vùng khơi, vùng biển |

| 3 | Máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp ( chi tiết theo điểm g khoản 2 Điều 9 dự thảo Luật Thuế GTGT) |

| Chuyển từ “Không chịu thuế” sang chịu thuế suất 5% | |

| 1 | Lâm sản chưa qua chế biến |

| 2 | Đường; phụ phẩm trong sản xuất đường (bao gồm gỉ đường, bã mía, bã bùn) |

Hóa đơn trên 5 triệu phải có chứng từ thanh toán không dùng tiền mặt

Đối tượng chịu thuế Giá trị gia tăng: hàng hóa, dịch vụ ở hầu hết các khâu từ sản xuất, kinh doanh thương mại cho đến tiêu dùng

- Khi bán hàng hóa, dịch vụ phát sinh thuế Giá trị gia tăng đầu ra

- Khi mua hàng hóa, dịch vụ phát sinh thuế Giá trị gia tăng đầu vào

Để tránh việc đánh thuế trùng, cho phép tính số thuế GTGT phải nộp sau khi đã trừ đi số thuế đầu vào.

Công thức tính như sau:

| Thuế GTGT phải nộp | = | Thuế GTGT đầu ra | - | Thuế GTGT đầu vào được khấu trừ |

Theo quy định tại Điểm b khoản 2 Điều 12 Luật Thuế GTGT, đối với thuế GTGT đầu vào để được khấu trừ cần đáp ứng điều kiện:

- Có hoá đơn GTGT mua hàng hoá, dịch vụ/chứng từ nộp thuế GTGT ở khâu nhập khẩu

- Có chứng từ thanh toán đối với hàng hóa, dịch vụ mua vào; giá trị từ hai mươi triệu đồng trở lên phải có chứng từ thanh toán không dùng tiền mặt (bao gồm cả hàng hóa nhập khẩu)

Dự thảo Luật Thuế GTGT: yêu cầu hàng hóa, dịch vụ mua từng lần có giá trị từ 05 triệu đồng trở lên (thay vì trên 20 triệu đồng như hiện nay) phải có chứng từ thanh toán không dùng tiền mặt.

Bổ sung quy định về hoàn thuế GTGT

Dự thảo Luật thuế GTGT đã bổ sung quy định:

- Cơ sở kinh doanh chỉ sản xuất hàng hóa, cung ứng dịch vụ chịu thuế suất thuế GTGT 5% nếu có số thuế GTGT đầu vào chưa được khấu trừ hết từ ba trăm triệu đồng trở lên sau 12 tháng hoặc 04 quý thì được hoàn thuế GTGT

- Dự án đầu tư của cơ sở kinh doanh kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện khi chưa đủ các điều kiện kinh doanh theo quy định của Luật đầu tư hoặc không bảo đảm duy trì đủ điều kiện kinh doanh trong quá trình hoạt động thì không được hoàn thuế mà được kết chuyển số thuế chưa được khấu trừ của dự án đầu tư sang kỳ tiếp theo

Ngoài ra, dự thảo dự kiến bỏ quy định không hoàn thuế GTGT đối với:

- Dự án đầu tư của cơ sở kinh doanh không góp đủ số vốn điều lệ như đã đăng ký;

- Hàng hóa nhập khẩu để xuất khẩu;

- Hoàn thuế trước, kiểm tra sau đối với một số trường hợp hàng hóa xuất khẩu.

Đồng thời bãi bỏ quy định về hoàn thuế GTGT đối với trường hợp doanh nghiệp chuyển đổi sở hữu, chuyển đổi doanh nghiệp, sáp nhập, hợp nhất, chia, tách, chấm dứt hoạt động.

Tư vấn thuế Sài Nam

Trên đây là chia sẻ của chúng tôi về những nội dung nổi bật được nêu trong Dự thảo sửa đổi Luật thuế GTGT, với vai trò là “cầu nối’, Sài Nam luôn cập nhật kịp thời những thông tin mới nhất đến quý độc giả.

Sài Nam - với 10 năm kinh nghiệp cung cấp các giải pháp chuyên nghiệp về Kế toán - Thuế - Pháp lý doanh nghiệp - cam kết sẽ mang đến trải nghiệm tốt nhất cho quý khách hàng khi sử dụng dịch vụ của chúng tôi.